Dois terços dos brasileiros com mais de 50 anos – ou 34 milhões de pessoas nessa faixa etária – estão insatisfeitos com a vida financeira. Os dados estão no "Dossiê Longeratividade - O raio X dos brasileiros com mais de 50 anos", apresentado durante o XIV Fórum da Longevidade Bradesco Seguros, em São Paulo.

A pesquisa, realizada pelo Instituto Locomotiva e pela Bradesco Seguros, mostra que a poupança ou outros investimentos financeiros não estão entre os principais hábitos dessa população no planejamento para o futuro.

"As pessoas precisam ter consciência de que, se vamos viver mais e queremos viver bem, teremos de trabalhar mais e precisamos nos capitalizar melhor. Precisamos nos planejar e nos preparar para essa vida mais longa", afirma o economista e professor Marcos Silvestre, autor do livro "Previdência Particular", que participou do Fórum.

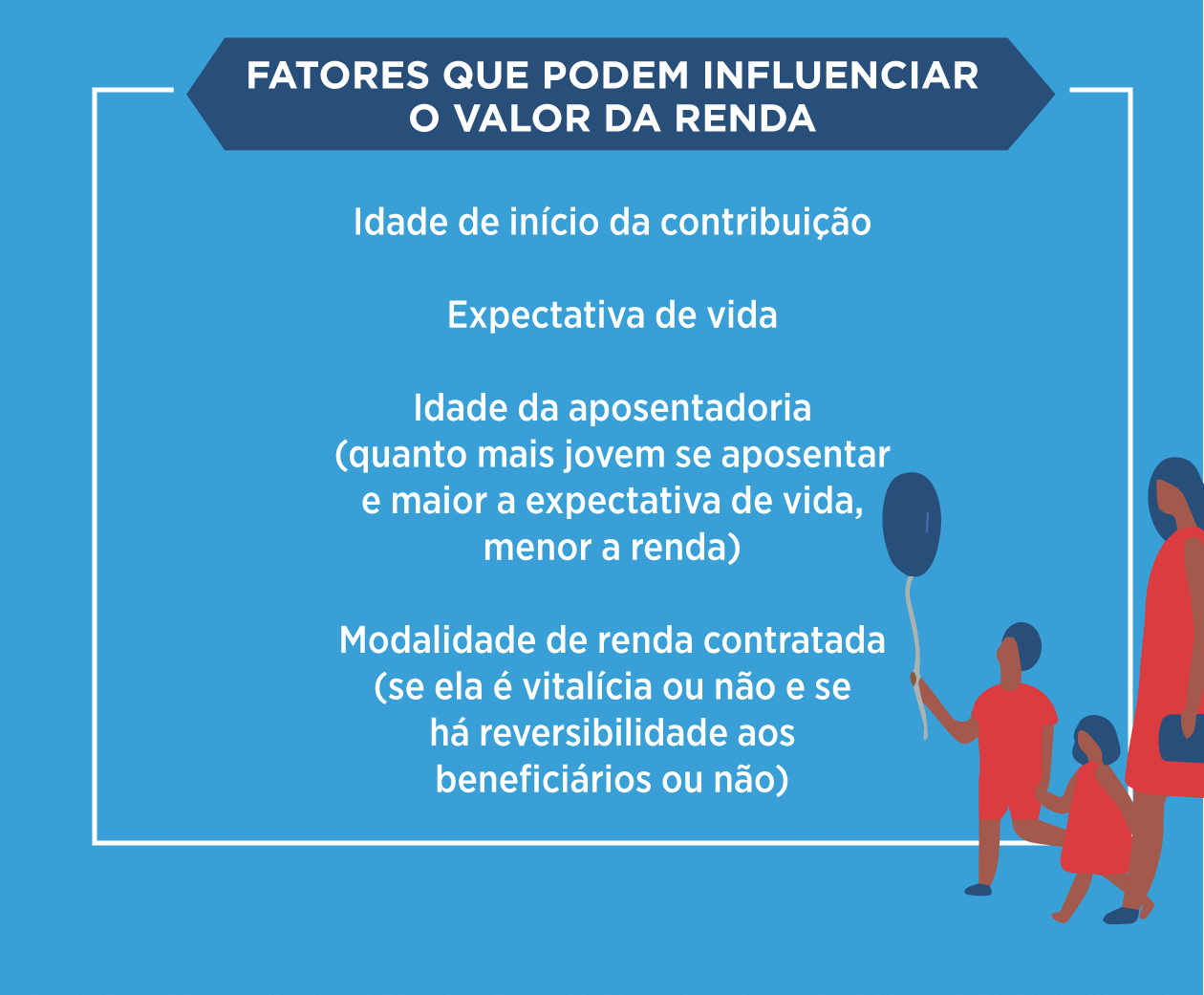

Nos últimos anos, não foi só a expectativa de vida que aumentou - 76,3 anos no Brasil, mais de 30 anos a mais que na metade do século passado, segundo o IBGE. A expectativa do brasileiro com relação à vida também está crescendo.

Décadas atrás, as pessoas maduras não só viviam menos como se resignavam a uma vida muito mais limitada do ponto de vista cultural e social. Hoje, os adultos na maturidade querem viajar mais, sair mais, ter uma vida social e cultural ativa. Essas mudanças geram uma necessidade de capitalização maior, uma preparação financeira que dê respaldo a uma vida mais longa, sustentável e variada.

"O dinheiro é uma questão matemática: a conta precisa fechar. Se vou viver mais, vou precisar pagar contas por mais anos. E, se quero ter uma vida plena e gratificante, vou precisar de mais dinheiro", diz Silvestre.

Esse dinheiro pode vir de duas formas: do trabalho passado ou do trabalho presente. Trabalho presente na idade madura significa permanecer na ativa por mais tempo, gerando renda.

|

||

O professor defende mudar aquele conceito antigo de aposentadoria, que significava parar de trabalhar. "Os maduros vão trabalhar por um tempo maior por alguns motivos: terão mais saúde e vão querer encontrar no trabalho um senso de utilidade e de propósito maior. E isso é ótimo. Mas não devemos ficar dependentes do trabalho remunerado para pagar as contas nessa fase da vida."

O ideal é que, nesse futuro próximo, o trabalho seja uma possibilidade, uma escolha, para uma complementação de renda e não a única opção para a sobrevivência. E isso só será possível se o dinheiro vier do trabalho passado, ou seja, se a pessoa tiver economizado.

É aí que entra o planejamento. Quando as pessoas atingem a plenitude da vida laboral, precisam se conscientizar de que o futuro depende daquilo que começam a acumular nessa fase. E quem tem esse objetivo não pode gastar tudo o que ganha: tem que poupar. A regra básica é: comece a fazer esse planejamento financeiro e a acumular capital para desfrutar da longevidade o quanto antes. O tempo e os juros dos investimentos vão trabalhar para o crescimento do valor acumulado.

QUANDO E COM QUANTO COMEÇAR

De acordo com o economista, o ideal seria, a partir dos 35 anos, reservar um quarto da renda para o futuro. Se não for possível, guarde o quanto puder.

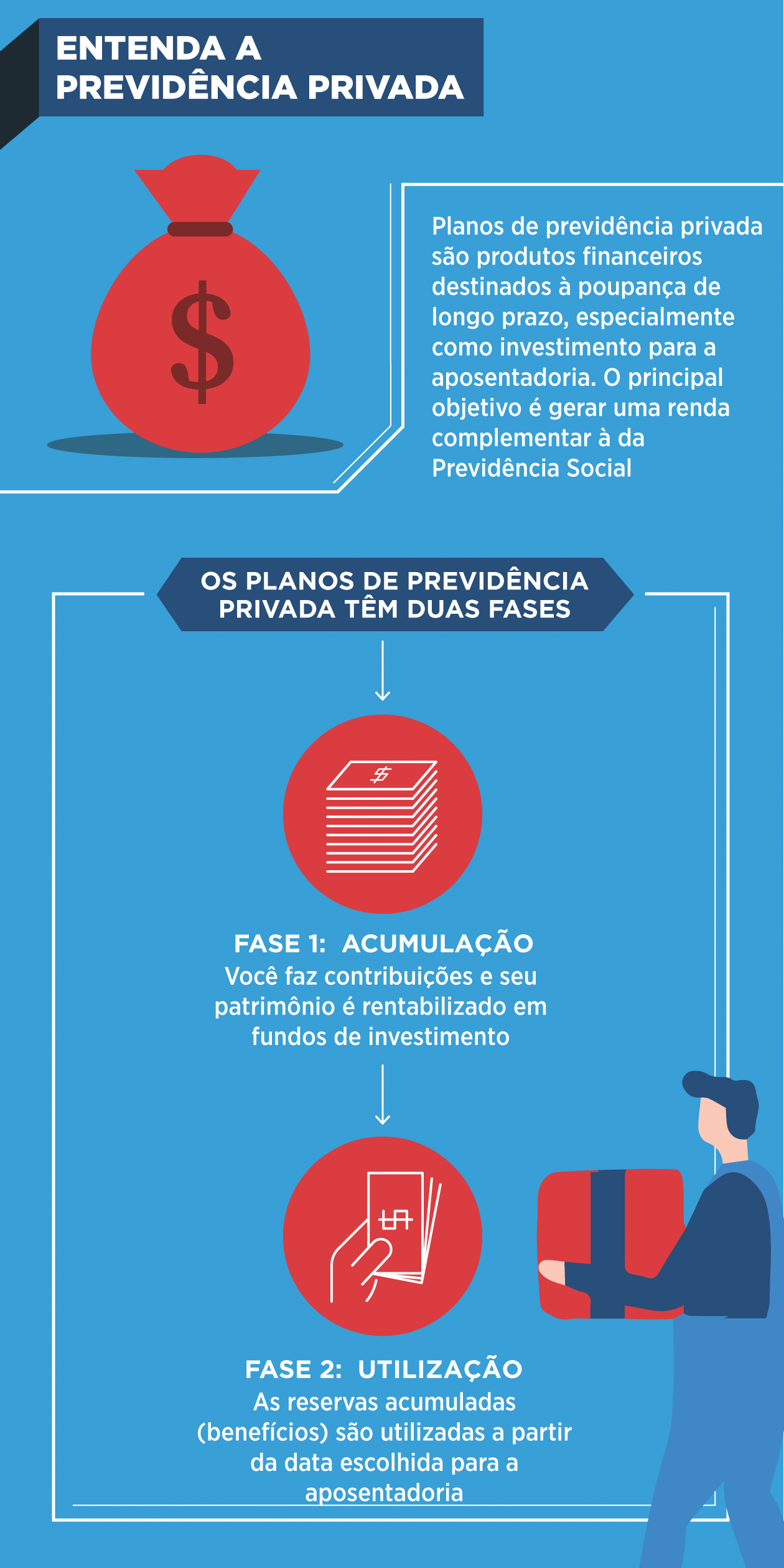

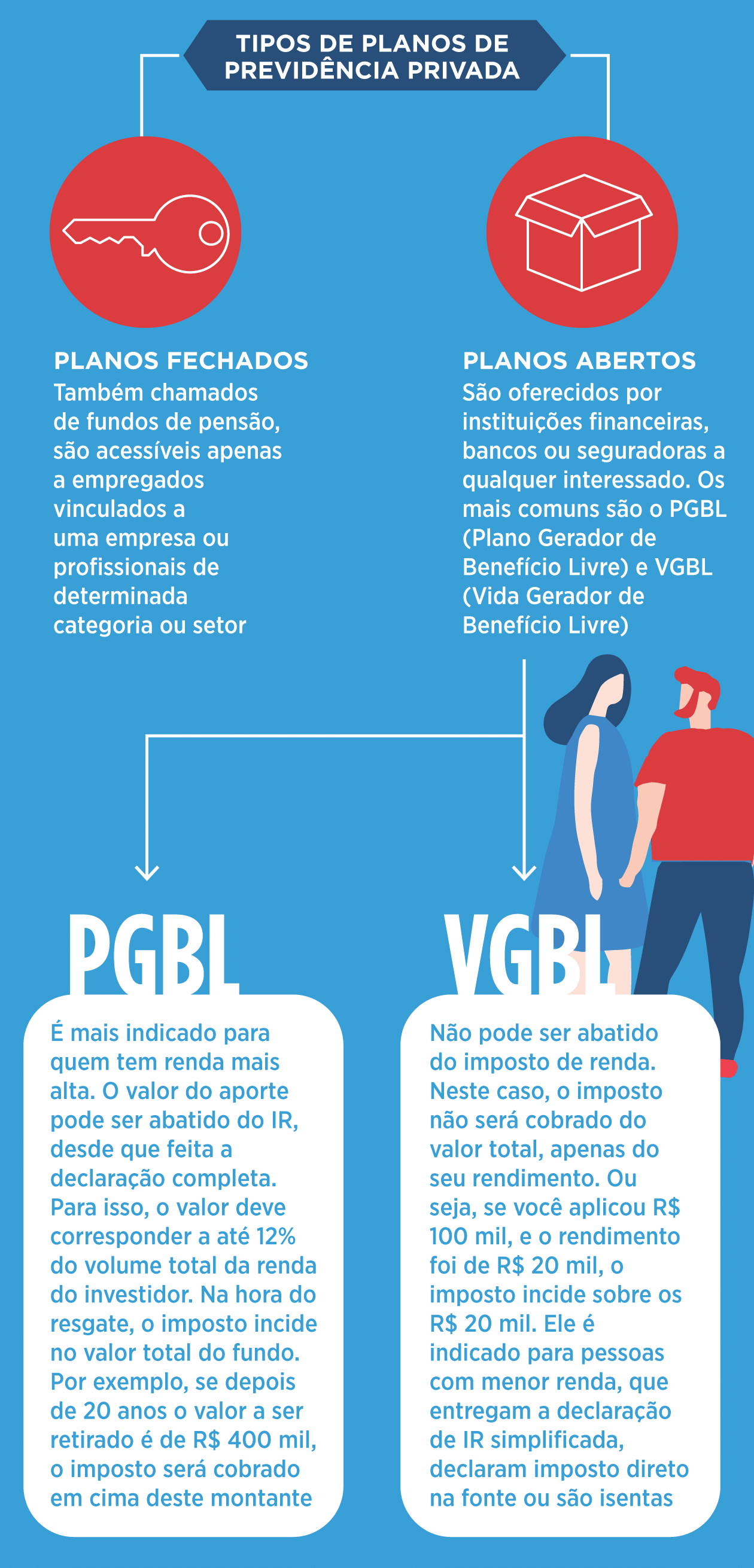

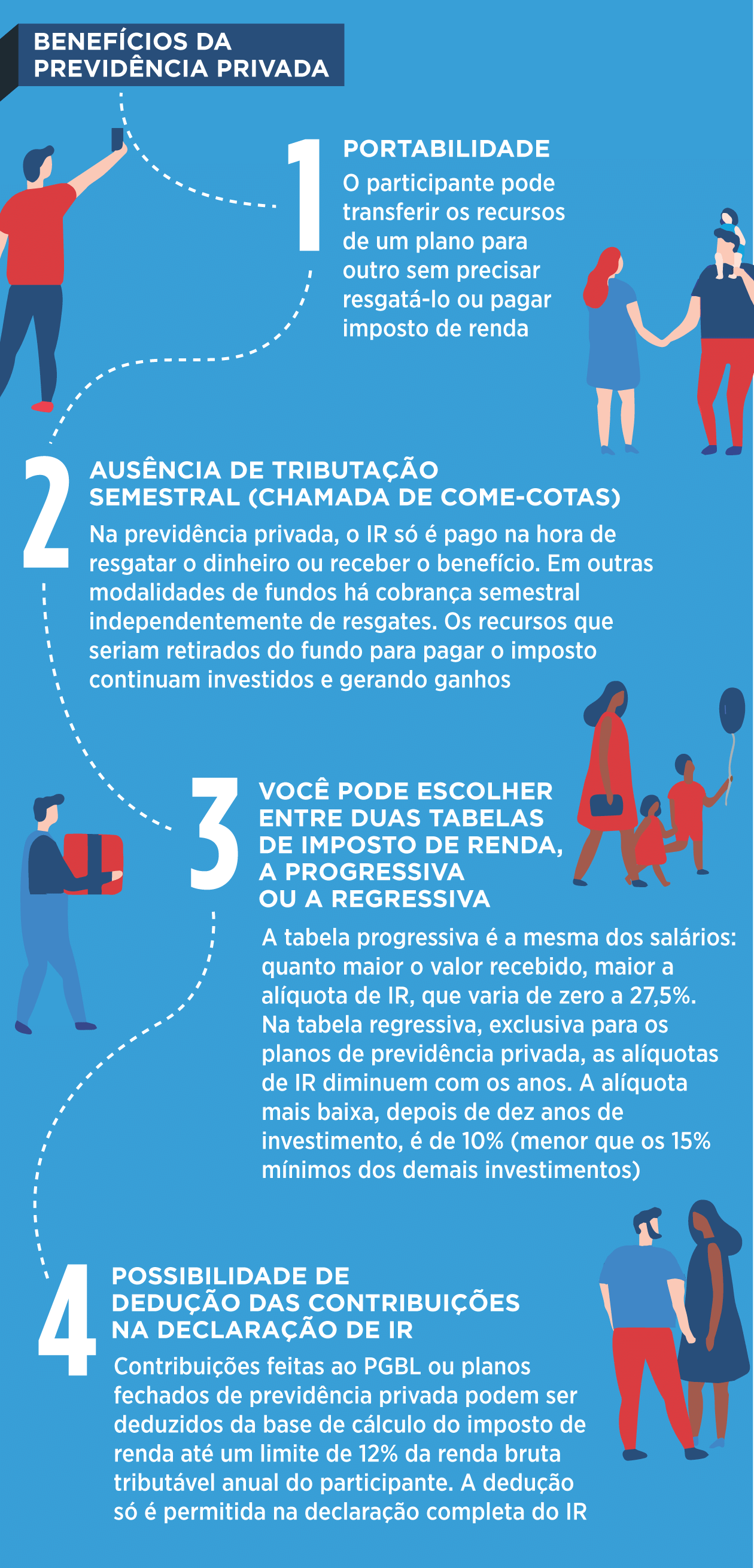

"Esse dinheiro deve ser aplicado, por exemplo, num plano de previdência privada, que não é a única forma de investimento, mas é um recurso criado com essa finalidade", sugere Silvestre. "A previdência privada oferece benefícios fiscais que favorecem a rentabilidade do dinheiro para formar uma reserva técnica robusta lá na frente, que possibilitará uma pensão para cobrir a maioria das suas despesas na aposentadoria." Veja no quadro abaixo as diferenças e os benefícios dos vários tipos de previdência complementar.

|

||

|

||

|

||

|

||

A CHAVE PARA ECONOMIZAR

Não existe uma dica mágica para ensinar a poupar. Segundo Silvestre, a sustentabilidade financeira está diretamente relacionada a três atitudes:

1- rever os hábitos de consumo (não ser consumista).

2- evitar o desperdício.

3- não contrair dívidas.

"Não desperdiçar é importante, mas o que vai mesmo fazer a diferença é ser menos consumista. Temos que aprender a viver com muito menos do que a sociedade de consumo prega que precisamos ter para sermos felizes", afirma o economista.

Nas últimas décadas, o crescimento na oferta de produtos e serviços foi exponencial. No entanto, não há como gerar renda suficiente para dar conta de toda essa oferta. A saída, então, é aprender a dizer não, ensina.

"Precisamos ter em mente que o dinheiro não vai dar para tudo e aprender a desenvolver um senso muito apurado do que é verdadeiramente importante, impactante para a nossa qualidade de vida: ou porque é necessário ou porque é uma preferência", explica o professor.

Por exemplo: a pessoa considera importante ter um bom plano de saúde. Isso é inegociável. Ao mesmo tempo, não gostaria de abrir mão de comer fora uma vez por semana com a família, por ser uma oportunidade de conexão, de desfrutar um momento especial. Então, terá de fazer cortes em outros lugares, como adiar a compra de uma roupa ou uma viagem.

"Como a oferta de produtos e serviços está crescendo muito, a quantidade de 'não' que dizemos terá que crescer também. Precisaremos de vários 'não' para poder dizer alguns 'sim'", diz Silvestre.

É preciso ser cada vez menos impulsivo, cada vez mais exigente para conseguir poupar e capitalizar e, no futuro, manter um bom padrão de vida.

Silvestre lembra que repensar as prioridades é algo que deve ser feito em família: cabe aos pais, que são supostamente mais maduros e esclarecidos, educar e orientar os filhos para um consumo consciente.

Quando revê os hábitos de consumo, a pessoa percebe os momentos de desperdício, descobre que não precisa tanto do bem assim. Pensar ajuda a não repetir o erro.

|

||

PLANEJAMENTO: PENSAR ANTES DE FAZER

Os pontos acima - rever os hábitos de consumo, evitar o desperdício e não contrair dívidas - reforçam a importância do planejamento em todas as áreas da vida, não apenas na financeira.

"É uma coisa simples, fundamental e indispensável: parar para pensar antes de fazer. Se você está no deserto e tem um cantil de água para chegar até o oásis, não vai usar essa água para limpar a bota, não é?", exemplifica Silvestre. E conclui: "Se eu chegar na maturidade e não estiver mais sábio e mais seguro das escolhas que fiz na vida, eu só fiquei mais velho. Não ganhei nada."

Conheça mais sobre esse e outros assuntos relacionados à longevidade no Portal Viva a Longevidade, uma plataforma de conteúdo com reportagens, colunas, podcasts, vídeos, pesquisas e muitas outras informações.